11 de março de 2017. Os seguidores da bitcoin têm esta data assinalada no seu calendário há muito tempo, uma vez que aí poderá registar-se mais um marco importante na história da moeda: a SEC (regulador financeiro norte-americano) irá decidir se aprovará ou não o primeiro ETF (fundo indexado) de bitcoin a ser negociado na NYSE (New York Stock Exchange). A proposta foi apresentada em 2013 pelos gémeos Winklevoss, conhecidos pelo processo judicial contra Mark Zuckerberg sobre a propriedade do Facebook.

Um ETF é um veículo de investimento, que pode ser comprado ou vendido em bolsa como se fosse uma ação. Replicam a evolução de um determinado ativo, permitindo aos investidores exporem-se à sua variação sem o deterem diretamente. Os baixos custos deste tipo de fundos têm aumentado a sua popularidade nos últimos anos. Neste caso, um ETF sobre bitcoin significaria que os investidores poderiam investir em bitcoins sem as comprar diretamente. Esta questão é relevante porque atualmente o acesso à bitcoin ainda é relativamente limitado. Um ETF e a regulamentação que lhe estaria por trás aumentaria a legitimidade da bitcoin aos olhos de novos investidores de retalho e institucionais, atraindo uma maior procura pela moeda. Especula-se que uma aprovação poderá significar a entrada de 300 milhões de dólares no mercado só na primeira semana. A relevância deste número torna-se óbvia se for tido em conta que o volume médio diário nas bolsas de bitcoin nos EUA, atualmente, é de cerca de 30 milhões de dólares. Neste contexto, um ETF transacionado na bolsa norte-americana seria garantidamente uma enorme porta que se abria para a bitcoin.

A verdade é que para a maioria dos analistas, a probabilidade de uma aprovação situa-se apenas entre os 25% e os 35%. São vários as razões que poderão levar a SEC a decidir nesse sentido, tendo em conta a sua missão de proteger os investidores e os mercados. Os principais motivos passam pela ainda elevada volatilidade da bitcoin, assim como a sua má reputação devido a questões ligadas ao cibercrime e à lavagem de dinheiro. A baixa liquidez da bitcoin nas bolsas norte-americanas (face às necessidades de alguns investidores institucionais) é também um fator apontado. Outro obstáculo poderá estar relacionado com a Teoria dos Jogos: se o ETF tiver sucesso, o staff que o aprovou não deverá receber qualquer reconhecimento; pelo contrário, poderá enfrentar sérias consequências se o fundo falhar e contribuir para desestabilizar o mercado.

Em todo o caso, para além do pedido de aprovação dos gémeos Winklevoss, já há duas outras propostas para a criação de ETFs, cuja aprovação ou rejeição deverá ser também decidida nas próximas semanas. Não há garantias de que algum destes pedidos obtenha uma resposta positiva, mas deverá ser apenas uma questão de ‘quando’, e não de ‘se’ um ETF sobre bitcoin será aprovado.

Há também boas razões para que tal aconteça. No passado, os ETFs já foram utilizados como portas de abertura a novos mercados — um recente exemplo é o ETF criado para permitir aos investidores exporem-se às ações chinesas de Classe A, que até aí estavam apenas acessíveis a residentes. Mesmo no caso do ouro, o seu primeiro ETF também demorou quatro anos a ser aprovado, mas numa altura em que se comemora o seu 10º aniversário, tem já um impacto muito relevante no mercado do “metal precioso”. Além disso, a volatilidade da bitcoin tem vindo a diminuir ao longo dos últimos anos, com a entrada de novos investidores (traduzindo-se em maior liquidez) e uma maior regulação (o recente anúncio do fim da negociação em margem na China é apenas um exemplo). De acordo com a Bloomberg, atualmente há cerca de 60 ETFs com volatilidade superior à bitcoin.

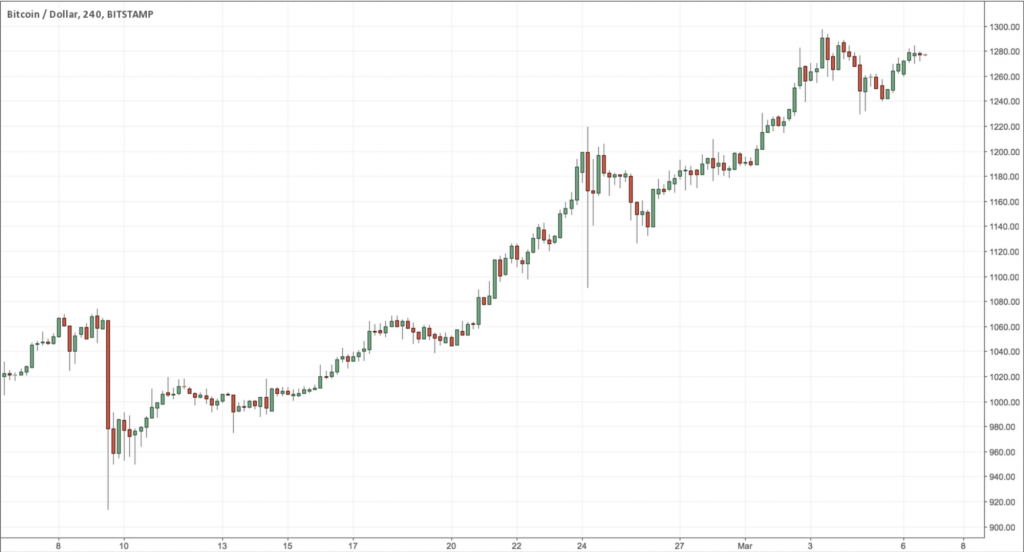

Apesar de a aprovação não ser o cenário mais provável, o mercado tem estado a antecipar uma possível surpresa. Na última semana, a bitcoin voltou a renovar máximos históricos já muito próximo dos $1300, tendo superado a cotação do ouro (dólares por onça) pela primeira vez na sua história.

Cotação da bitcoin no último mês (Bitstamp)

Muito se tem especulado quanto ao potencial impacto da decisão na cotação da moeda, sendo um caso típico de baixa probabilidade de sucesso, mas ganhos potenciais elevados. Isto é, no caso de o ETF ser aprovado, os preços deverão reagir em alta com a perspetiva de entrada de novos participantes no mercado, e a tendência poderá prolongar-se ao longo dos próximos meses, uma vez que a aprovação de um ETF abrirá caminho à aprovação de outros fundos deste tipo. Em caso de rejeição, é plausível que os os preços sofram uma correção em baixa no curto prazo, uma vez que nas últimas semanas têm estado a incorporar a possibilidade de uma aprovação. Não deverá, contudo, afetar a tendência de valorização da moeda no longo prazo. Independentemente da decisão, deverá ser uma semana volátil para a bitcoin.

É praticamente unânime que haverá no futuro ETFs associados à bitcoin, embora não seja consensual que este seja o momento certo para tal — há quem defenda que a capitalização de mercado da moeda ainda não é suficiente para suportar uma entrada massiva de capital, sem que tal resulte numa desestabilização do mercado. A realidade é que muitos investidores institucionais têm-se mantido afastados da bitcoin pela impossibilidade de investirem em instrumentos que não estejam regulamentados pelas autoridades. Esta semana poderá marcar uma importante inversão a esse nível, o que seria um enorme passo para que a bitcoin se assuma como uma alternativa a constar em qualquer carteira de investimento.

Nota: uma vez que 11 de março é um sábado, a decisão poderá ser anunciada no dia 10 (sexta-feira) ou dia 13 (segunda-feira).

CEO da efconsulting e docente do ensino superior.

Especialista na elaboração de Protocolos Familiares, Planos de Sucessão, Órgãos de Governo, acompanhando numerosas Empresas e Famílias Empresárias.

Orador em seminários, conferências e autor de livros e centenas de artigos relacionados com Empresas Familiares.